- Der US-Dollar-Index (DXY) behielt seine negative Stimmung für eine weitere Woche bei.

- Stagflationssorgen belasteten weiterhin die Stimmung rund um den Greenback.

- Vorsitzender Powell bekräftigte die vorsichtige Haltung der Fed und ihren Fokus auf Inflation.

Der US-Dollar (USD) erlebte eine weitere harte Woche, bedingt durch eine Kombination aus anhaltenden Handelskriegsspannungen, politischem Lärm und makroökonomischer Unsicherheit.

Tatsächlich fiel der US-Dollar-Index (DXY) die fünfte Woche in Folge und verlängerte den jüngsten Rückgang unter die psychologisch wichtige Marke von 100,00 und hielt sich im Bereich von Dreijahrestiefs nahe der Unterstützung bei 99,00.

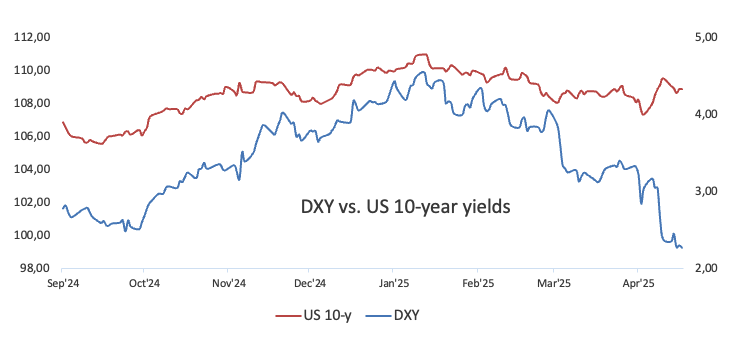

Die anhaltende Schwäche des Greenbacks ging auch mit den beschleunigten Verlusten bei den US-Staatsanleihenrenditen über verschiedene Zeiträume einher.

Zölle sorgen für Marktturbulenzen

Die schlechte Stimmung hat an Fahrt gewonnen, nachdem das Weiße Haus einen schockierenden Zoll von 145% auf chinesische Importe angekündigt hat, gefolgt von Vergeltungsmaßnahmen aus Peking, die ab dem 12. April 125% Zölle auf US-Waren erhoben.

Dieser Austausch schürte die Ängste, dass ein vollwertiger globaler Handelskrieg im Anmarsch ist, wobei Investoren zunehmend mit langsamerem Wachstum und höherer Inflation in den USA rechnen.

Es ist erwähnenswert, dass der neue Handelsplan von Präsident Trump einen Basiszoll von 10% auf alle Importe vorsah, mit zusätzlichen länderspezifischen Zuschlägen. Während die Regierung später nicht vergeltende Nationen vorübergehend ausnahm, hielt sie China weiterhin ins Visier und verdoppelte die Strafzölle.

Diese Zölle könnten ein zweischneidiges Schwert sein: Anfangspreisschocks könnten kurzlebig sein, aber anhaltende Handelsbarrieren riskieren, eine zweite Welle der Inflation zu schüren, die Konsumausgaben zu dämpfen, das Wachstum zu bremsen und sogar deflationäre Bedrohungen wieder einzuführen. Wenn der Druck zunimmt, könnte die Fed gezwungen sein, ihre derzeitige vorsichtige Haltung zu ändern.

Politische Vorsicht in einem Nebel der Unsicherheit

Die Federal Reserve (Fed) hielt die Zinsen bei 4,25%–4,50% bei ihrem Treffen am 19. März stabil und entschied sich angesichts der zunehmenden Volatilität für Vorsicht. Die Beamten senkten die BIP-Prognosen für 2025 von 2,1% auf 1,7% und erhöhten die Inflationsschätzungen auf 2,7%, was die Ängste vor einem stagflationären Umfeld unterstrich.

Fed-Vorsitzender Jerome Powell hat eine vorsichtige Linie eingeschlagen. Bei seiner anschließenden Pressekonferenz sagte er, dass es keinen unmittelbaren Bedarf für weitere Zinssenkungen gebe, bezeichnete die neuen Zölle jedoch als "größer als erwartet". Er erkannte das Risiko gleichzeitiger Anstiege von Inflation und Arbeitslosigkeit an, eine Kombination, die das doppelte Mandat der Fed gefährden könnte.

Zu Beginn der Woche wies Powell beim Economic Club of Chicago auf Anzeichen einer Verlangsamung hin: bescheidene Konsumausgaben, schwächeres Sentiment und ein Anstieg der Importe vor den Zöllen, die das BIP belasten. Er bekräftigte, dass die Politik stabil bleiben werde, während die Fed beobachtet, wie sich die jüngsten Schocks entwickeln.

Darüber hinaus äußerten andere Stimmen der Zentralbank Vorsicht:

- Christopher Waller (Board of Governors) bezeichnete die Zölle als "signifikanten Schock" und warnte, dass sie die Fed zwingen könnten, die Zinsen zu senken – selbst wenn die Inflation hoch bleibt.

- Raphael Bostic (Federal Reserve Bank of Atlanta) sagte, die Unsicherheit über die Zölle habe die Wirtschaft in eine "große Pause" versetzt und riet, die Zinsen bis zur Klärung der Aussichten stabil zu halten.

- John Williams (Federal Reserve Bank of New York) argumentierte, dass die Politik derzeit gut positioniert sei, räumte jedoch ein, dass die Zölle wahrscheinlich die Inflation erhöhen, das Wachstum verlangsamen und die Arbeitslosigkeit steigern würden.

Trump vs. Powell: Runde zwei

Zur dramatischen Situation trug Präsident Trump bei, indem er die Spannungen mit der Fed neu entfachte und sagte, Powells Absetzung "könnte nicht schnell genug kommen". In einem Beitrag auf Truth Social behauptete Trump, Powell hätte die Zinsen schon lange senken sollen und forderte ihn auf, jetzt zu handeln.

Seine Kommentare kamen nur einen Tag, nachdem Powell die Unabhängigkeit der Fed in Chicago bekräftigt hatte, eine Behauptung, die von breiter Unterstützung auf Capitol Hill untermauert wurde.

Inflationsängste nehmen zu

Die wachsende Schwäche des US-Dollars spiegelt zunehmende Bedenken über eine mögliche wirtschaftliche Verlangsamung wider, wobei die Ängste vor Stagflation – einer toxischen Mischung aus schleppendem Wachstum und hoher Inflation – an Fahrt gewinnen. Der letzte Schlag kommt von den neu auferlegten Zöllen, nachlassendem inländischen Momentum und schwindendem Vertrauen der Investoren.

Während die Inflation weiterhin über dem Ziel von 2% der Fed liegt – wie sowohl im CPI- als auch im PCE-Daten reflektiert – hat der überraschend robuste Arbeitsmarkt das Bild kompliziert und die Erwartungen einer schärferen Verlangsamung widerlegt.

Die Inflationserwartungen unter den Verbrauchern verschieben sich ebenfalls. Laut der neuesten Umfrage zu den Verbrauchererwartungen der New Yorker Fed erwarten die Amerikaner nun, dass die Preise im nächsten Jahr um 3,6% steigen, gegenüber 3,1% im Februar – dem höchsten Wert seit Oktober 2023. Der Anstieg wird hauptsächlich durch Bedenken über steigende Kosten für essentielle Güter wie Lebensmittel und Miete getrieben, während die Erwartungen für Benzin- und Wohnpreisanstiege relativ begrenzt bleiben. Bemerkenswert ist, dass die längerfristigen Inflationsprognosen stabil blieben oder leicht sanken, was darauf hindeutet, dass die Verbraucher der Fed weiterhin vertrauen, die Preisdruck im Laufe der Zeit unter Kontrolle zu bringen.

Für den Moment wird diese Mischung aus hohen Inflationsängsten, anhaltender Unsicherheit über Zölle und schwächenden Fundamentaldaten wahrscheinlich den Dollar auf wackeligem Boden halten, wobei die Volatilität in den kommenden Wochen ein zentrales Thema bleibt.

Dollar-Ausblick: Volatil, verletzlich

Mit der Inflation weiterhin über dem Ziel, Zöllen, die den Handelsfluss durcheinanderbringen, und politischem Lärm, der das politische Bild verwischt, sieht der US-Dollar eine anhaltende Volatilität voraus. Alle Augen richten sich nun auf die kommenden Flash-PMIs und die Reden von Fed-Beamten, um Hinweise darauf zu erhalten, was als Nächstes kommt.

Technische Niveaus: DXY unter Druck

Technisch gesehen handelt der DXY unter seinem 200-Tage-SMA (104,63) und zeigt bärische Signale an.

Wichtige Unterstützung liegt bei 99,01 (Boden von 2025, gesetzt am 11. April) und 97,68 (30. März 2022). Ein Rücksprung könnte 104,68 (26. März) erneut testen, mit Widerstandsniveaus am 55-Tage-SMA (104,60), 100-Tage-SMA (106,05) und 107,66 (Hoch vom 28. Februar).

Momentum-Indikatoren deuten weiterhin auf zusätzliche Schwäche hin: der Relative Strength Index (RSI) ist auf den überverkauften Bereich um 27 gefallen, und der Average Directional Index (ADX) über 52 weist auf einen sich verstärkenden bärischen Trend hin.

Mit politischen Gegenströmungen, Handelskonflikten und Inflationsrisiken, die alle zusammenwirken, bleibt der US-Dollar im Rückstand… und der Ausblick ist alles andere als klar.

US-Dollar-Index (DXY) Tageschart

US-Dollar FAQs

Der US-Dollar (USD) ist die offizielle Währung der Vereinigten Staaten und in vielen weiteren Ländern als „de facto“-Währung im Umlauf. Er ist die am häufigsten gehandelte Währung weltweit und dominiert mit 88 % des globalen Devisenhandels. Daten von 2022 zeigen, dass täglich ein Handelsvolumen von rund 6,6 Billionen US-Dollar umgesetzt wird. Der US-Dollar löste nach dem Zweiten Weltkrieg das Britische Pfund als Weltreservewährung ab, nachdem der Goldstandard 1971 abgeschafft wurde.

Der wichtigste Faktor, der den Wert des US-Dollars beeinflusst, ist die Geldpolitik, die von der Federal Reserve (Fed) bestimmt wird. Die Fed hat zwei Hauptziele: Preisstabilität (Inflationskontrolle) und Förderung der Vollbeschäftigung. Ihr primäres Werkzeug zur Erreichung dieser Ziele ist die Anpassung der Zinssätze. Wenn die Preise zu schnell steigen und die Inflation über dem Ziel von 2 % liegt, erhöht die Fed die Zinsen, was dem Wert des US-Dollars zugutekommt. Fällt die Inflation unter 2 % oder ist die Arbeitslosenquote zu hoch, senkt die Fed möglicherweise die Zinsen, was den Greenback belastet.

In außergewöhnlichen Situationen greift die Federal Reserve auf Maßnahmen wie die quantitative Lockerung (QE) zurück. Dies geschieht, wenn Zinssenkungen allein nicht ausreichen, um das Finanzsystem zu stabilisieren. QE ermöglicht es der Fed, mehr Geld zu drucken und US-Staatsanleihen von Banken zu kaufen, um die Kreditvergabe anzukurbeln. Diese expansive Maßnahme schwächt in der Regel den US-Dollar, da sie die Geldmenge erhöht und das Vertrauen in die Währung senkt.

Quantitative Tightening (QT) stellt den umgekehrten Prozess zu Quantitative Easing (QE) dar. Die US-Notenbank Federal Reserve beendet den Ankauf von Anleihen und investiert die fällig werdenden Rückzahlungen nicht in neue Anleihen. In der Regel wirkt sich dieser Prozess positiv auf den US-Dollar aus.

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

Neueste Analysen

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Forex Today: US-Dollar korrigiert nach unten vor den Verbraucherstimmungsdaten

Der US-Dollar (USD) Index gibt am frühen Freitag nach, nachdem er am Donnerstag sein höchstes Niveau seit zwei Wochen nahe 98,00 erreicht hatte. In der zweiten Tageshälfte wird die University of Michigan (UoM) die vorläufigen Daten zum Verbrauchervertrauen für Februar veröffentlichen. Der kanadische Wirtschaftskalender wird die Beschäftigungsdaten für Januar enthalten, und die Anleger werden den Kommentaren von Zentralbankern im Laufe des Tages besondere Aufmerksamkeit schenken.