- Die Entwicklungen im Handelskrieg dominieren weiterhin die Schlagzeilen, da mehrere Abgaben in Kraft treten sollen.

- US-Inflationszahlen werden die Märkte erschüttern, obwohl sie die Zölle nicht vollständig widerspiegeln.

- Das Verbrauchervertrauen ist von großem Interesse nach dem Rückgang beim letzten Mal.

Wohin steuern die Handelskriege? Fühlen sich die US-Verbraucher höheren Preisen und mehr Angst ausgesetzt, oder verbessern sich die Dinge? Die Aktivitäten gehen nach den gemischten Nonfarm Payrolls weiter. Hier ist ein Ausblick auf bevorstehende Ereignisse.

1) Zollkriege gehen mit voller Geschwindigkeit weiter

"Übergangszeit," sagte US-Präsident Donald Trump über die Auswirkungen seiner Zölle auf die Wirtschaft und schien den Schmerz zu akzeptieren. Auf der anderen Seite erkannte Jerome Powell, Vorsitzender der Federal Reserve (Fed), die Unsicherheit an, wirkte jedoch optimistisch.

Die Märkte sind zwischen verschiedenen Erzählungen hin- und hergerissen, während gleichzeitig zusätzliche Abgaben in Kraft treten. Chinesische Gegen-Zölle sind gerade in Kraft getreten, während die amerikanischen Zölle auf Stahl und Aluminium am Mittwoch fällig sind, was Kanada stärker als andere Länder betrifft.

Um die Situation zu komplizieren, wird China am 20. März Vergeltungszölle auf Kanada einführen, während die nördliche Nation am 25. März ihre Vergeltungsmaßnahmen gegen die USA ausweiten will. Mark Carney, der Justin Trudeau als kanadischen Premierminister ersetzen soll, hat eine harte Linie beibehalten.

Trump hat die Umsetzung einiger Zölle auf Kanada und Mexiko bis April ausgesetzt, aber sein Fälligkeitsdatum für reziproke Zölle, der 2. April, rückt näher.

Schlagzeilen, die auf eine Eskalation der Handelskriege hindeuten, werden Aktien und betroffene Währungen belasten, während Berichte über Verhandlungen zu einem Deal, Aussetzungen von Zöllen oder die weniger wahrscheinliche Aufhebung von Maßnahmen gute Nachrichten wären.

2) US JOLTs werden die Märkte erschüttern

Dienstag, 14:00 GMT. Die JOLTs-Zahlen zu den offenen Stellen sind für Januar, aber die Fed beobachtet die Einstellungs- und Entlassungsdaten genau als Zeichen für zugrunde liegende Trends. Die offenen Stellen fielen im Dezember auf 7,6 Millionen annualisiert, was auf eine Abkühlung hindeutet.

Diesmal zeigt der Wirtschaftskalender einen Anstieg auf 7,71 Millionen. Ein Anstieg über acht Millionen wäre ein positives Zeichen, während ein Rückgang unter 7,5 Millionen die Stimmung belasten würde.

Abgesehen von der Überschrift ist die Anzahl der Kündigungen – Menschen, die freiwillig ihren Job verlassen – ein Zeichen für Vertrauen. Wenn sie sinkt, zeigt das, dass die Menschen mehr Angst vor einem Rückgang haben. Ein Anstieg der Kündigungen ist ein positives Zeichen.

3) Kern-CPI hat eine niedrige Hürde zu überwinden, und Stagflationsängste könnten aufkommen

Mittwoch, 12:30 GMT. Investoren und die Fed waren enttäuscht, als die Inflationszahlen im Januar anstiegen. Der bevorstehende Verbraucherpreisindex (CPI) für Februar wird voraussichtlich eine kleine Abkühlung bei den Preissteigerungen zeigen.

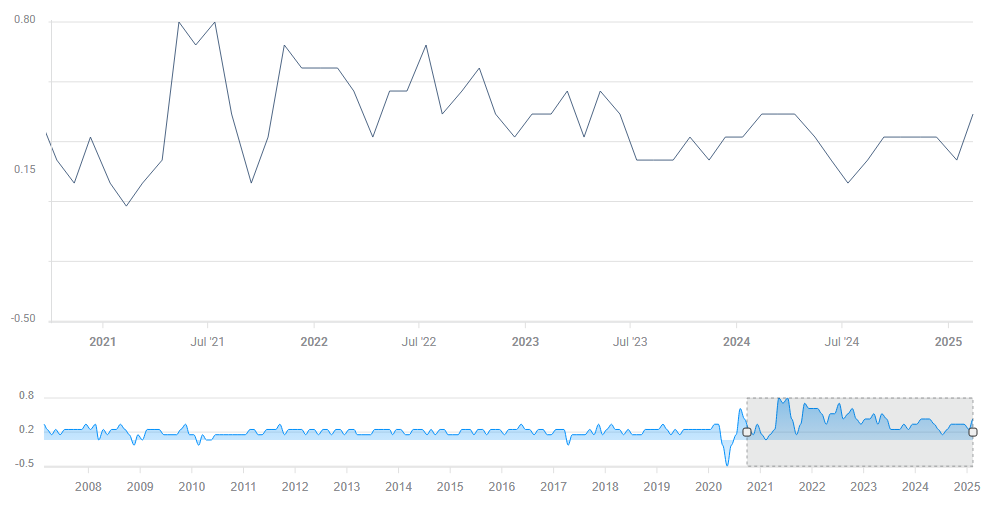

Die wichtigste Veröffentlichung ist der monatliche Kern-CPI. Er spiegelt die aktuellsten Preisentwicklungen wider, ohne die volatilen Lebensmittel- und Energiepreise, auf die die Fed weniger Einfluss hat. Nach einem Anstieg von 0,4 % im Januar wird für Februar ein Anstieg von 0,3 % prognostiziert. Dennoch wäre das auch zu hoch.

Kern-CPI MoM. Quelle: FXStreet.

Jede Abweichung von 0,1 % im monatlichen und jährlichen Kern-CPI würde die Märkte erschüttern. Der Gesamt-CPI ist wichtig für die Politik – es ist Trumps erste Inflationsbewertung – aber nicht für die Märkte.

4) BoC wird voraussichtlich erneut die Zinsen senken, Kommentare zu den Auswirkungen der Zölle werden beobachtet

Mittwoch, Entscheidung um 13:45 GMT, Pressekonferenz um 14:30 GMT. Die Bank of Canada (BoC) steht zwischen einem Felsen und einem harten Ort. Einerseits sinkt die Inflation und die Zentralbank möchte die Zinssätze senken und sie auf das Niveau vor der Zinserhöhungsrunde zurückbringen. Deshalb wird die BoC voraussichtlich die Kreditkosten am Mittwoch um 25 Basispunkte (bps) senken.

Andererseits bedeutet der Handelskrieg zwischen den USA und Kanada höhere Preise für die Verbraucher, was potenzielle Zinserhöhungen impliziert. BoC-Gouverneur Tiff Macklem steht vor schwierigen Dilemmata.

Obwohl diese Zinssenkung voraussichtlich wie erwartet erfolgen wird, wird der kanadische Dollar (CAD) auf die Kommentare der Bank zu den Auswirkungen der Zölle reagieren. Ich erwarte, dass die Ankündigung Auswirkungen über den Loonie hinaus haben wird, da das Denken der BoC als Vorbote der Fed-Entscheidung dienen könnte, die eine Woche später fällig ist.

Der kommende kanadische Premierminister Mark Carney, der die BoC während der Finanzkrise leitete, hat eine harte Linie im Handelskrieg mit den USA verfolgt, und die BoC könnte ein Worst-Case-Szenario widerspiegeln. Ich erwarte, dass die BoC eine düstere Botschaft über die nordamerikanischen Volkswirtschaften übermitteln wird, die die globale Stimmung belasten wird.

5) US-Verbraucherstimmung könnte sinken und die Stimmung belasten

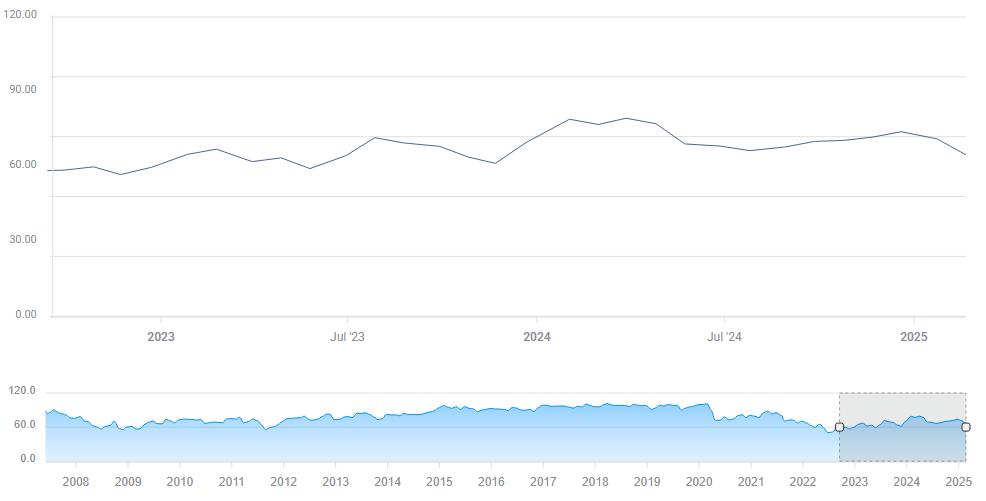

Freitag, 14:00 GMT. Der Verbraucher-Stimmungsindex der University of Michigan fiel in der überarbeiteten Zahl für Februar auf 64,7 und deutet auf ein Ansteigen der Sorgen hin. Die bevorstehende vorläufige Veröffentlichung für März wird voraussichtlich auf 64 sinken, könnte aber weiter zurückgehen.

Verbraucherstimmung. Quelle: FXStreet.

Ein Rückgang unter 60 wäre ein großer Schlag, aber jede Abweichung würde die Stimmung belasten. Ein Anstieg in Richtung der 70-Marke wäre eine gute Nachricht.

Abgesehen von der Überschrift werden die Anleger auch die 5-Jahres-Inflationserwartungen im Auge behalten. Diese stiegen im Februar auf 3,5 % und deuten auf Sorgen über steigende Preise hin. Eine stagnierende Wirtschaft und ein Anstieg der Inflation sind schlecht für die Fed und die Märkte. Ein solches "Stagflationsszenario" würde die Politik lähmen und die Stimmung belasten.

Abschließende Gedanken

Wie jede Woche in der Trump-2.0-Ära könnten Schlagzeilen die Märkte erschüttern, und sie konkurrieren stark mit den Daten. Und beachten Sie, dass die USA an diesem Wochenende die Uhren umgestellt haben, was bedeutet, dass sich die Veröffentlichungszeiten geändert haben.

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

Neueste Analysen

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Forex Today: US-Dollar korrigiert nach unten vor den Verbraucherstimmungsdaten

Der US-Dollar (USD) Index gibt am frühen Freitag nach, nachdem er am Donnerstag sein höchstes Niveau seit zwei Wochen nahe 98,00 erreicht hatte. In der zweiten Tageshälfte wird die University of Michigan (UoM) die vorläufigen Daten zum Verbrauchervertrauen für Februar veröffentlichen. Der kanadische Wirtschaftskalender wird die Beschäftigungsdaten für Januar enthalten, und die Anleger werden den Kommentaren von Zentralbankern im Laufe des Tages besondere Aufmerksamkeit schenken.